Christoph Hammer-Dumont, Head of Finance, Telco and Service Industries bei Tietoevry Austria (links) und Robert Kaup, Managing Director von Tietoevry Austria (rechts)

© Lukas Dostal / Joe and Jen Photo

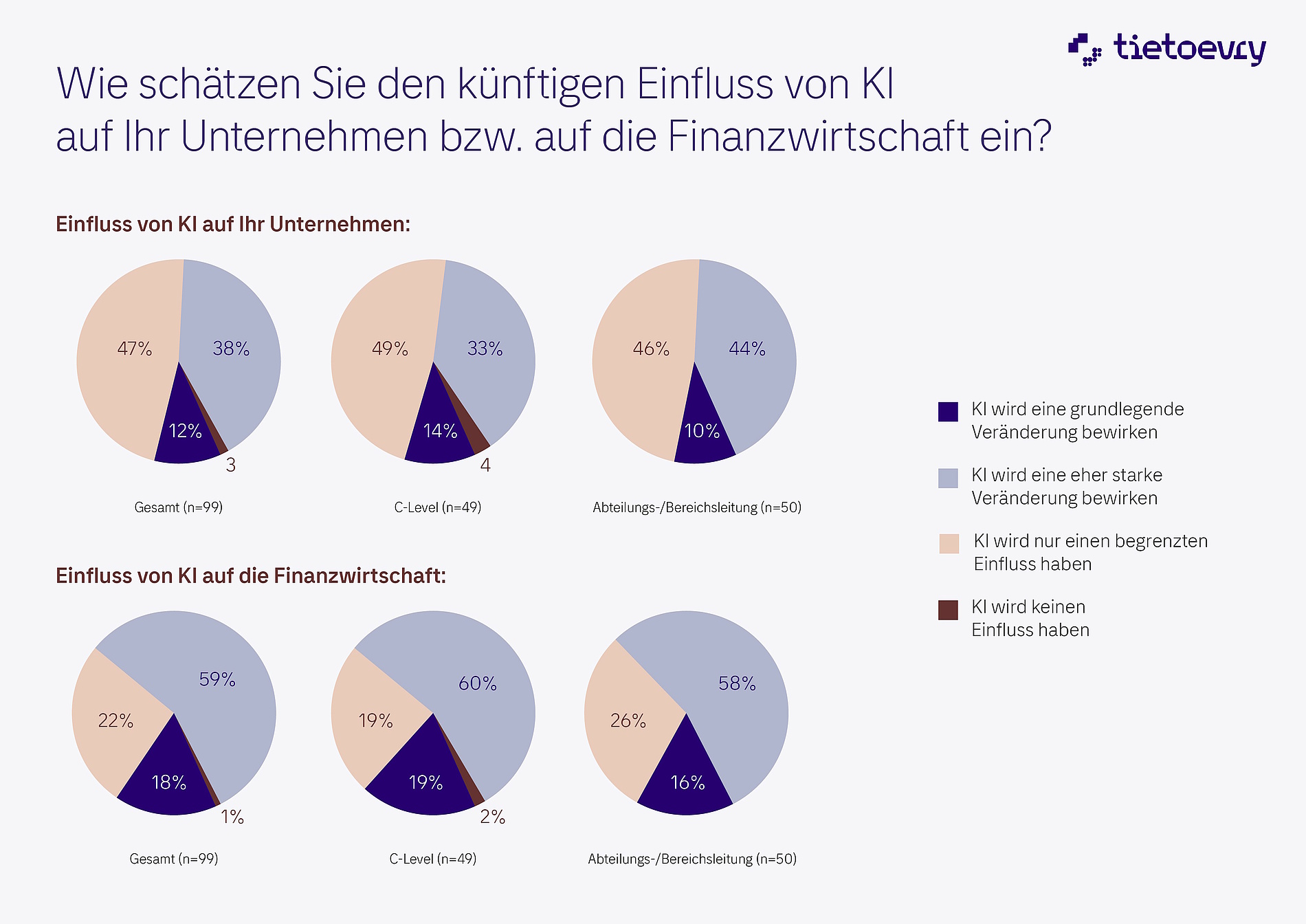

Mehr als drei Viertel der Entscheider:innen (77 %) erwarten für ihre Branche eher starke oder sogar grundlegende Veränderungen durch KI, während dies für das eigene Unternehmen nur die Hälfte der Befragten so einschätzen. Entscheidende Veränderungen werden eher bei anderen Unternehmen gesehen, weniger im eigenen. Die größten Potenziale für KI-Anwendungen verorten die Branchen-Expert:innen im Hinblick auf Datenanalyse und Vorhersagen (58 %), Betrugserkennung und Sicherheitsverbesserung (46 %) sowie automatisierte Kundeninteraktionen (42 %).

Zu diesen Ergebnissen kommt die neue KI-Umfrage des Software Engineering-Dienstleisters Tietoevry Austria. Für die Umfrage hat der Marktforscher TQS Research & Consulting vor kurzem 101 heimische Führungskräfte auf C-Level-Ebene und Abteilungs- sowie Bereichsleiter:innen der österreichischen Finanz- und Versicherungsbranche interviewt. Die Ergebnisse zeichnen das Bild einer Branche vor einer großen Transformation: Sechs von zehn Befragten (59 %) erwarten eher starke Veränderungen, während fast jede:r Fünfte (18 %) sogar eine fundamentale Neuordnung prognostiziert. Lediglich 23 % schätzen die Auswirkungen von KI als begrenzt ein.

Das Change-Paradoxon: Veränderung schon, aber eher bei den anderen

„Unsere Studie portraitiert eine Branche im Aufbruch. Sie unterstreicht, dass Österreichs Finanz- und Versicherungssektor die Zeichen der Zeit erkannt hat und bereit ist, die Chancen der daten- und KI-basierten Digitalisierung zu ergreifen“, sagt Robert Kaup, Managing Director von Tietoevry Austria. Besonders faszinierend: Die Befragten schätzen die Auswirkungen von KI auf die Finanz- und Versicherungswirtschaft insgesamt als gravierender ein als auf das eigene Unternehmen. Mehr als drei Viertel (77 %) der Befragten prognostizieren, dass KI die Finanz- und Versicherungsbranche eher stark oder sogar grundlegend verändern wird.

„Es ist ein typisches Muster zu Beginn von Veränderungsprozessen. Menschen tendieren dazu, die Auswirkungen bei anderen stärker wahrzunehmen als im eigenen Umfeld“, erklärt Kaup dieses Phänomen. „Diese Zahlen unterstreichen aber auch die Aufgeschlossenheit der Finanz- und Versicherungsbranche gegenüber KI. Wir stehen an der Schwelle zu einer Ära, in der KI nicht nur Prozesse optimiert, sondern ganze Geschäftsmodelle revolutioniert. Unternehmen, die jetzt die Weichen stellen, werden die Gewinner von morgen sein.“

Einigkeit bei KI-Anwendungen mit größtem Potenzial

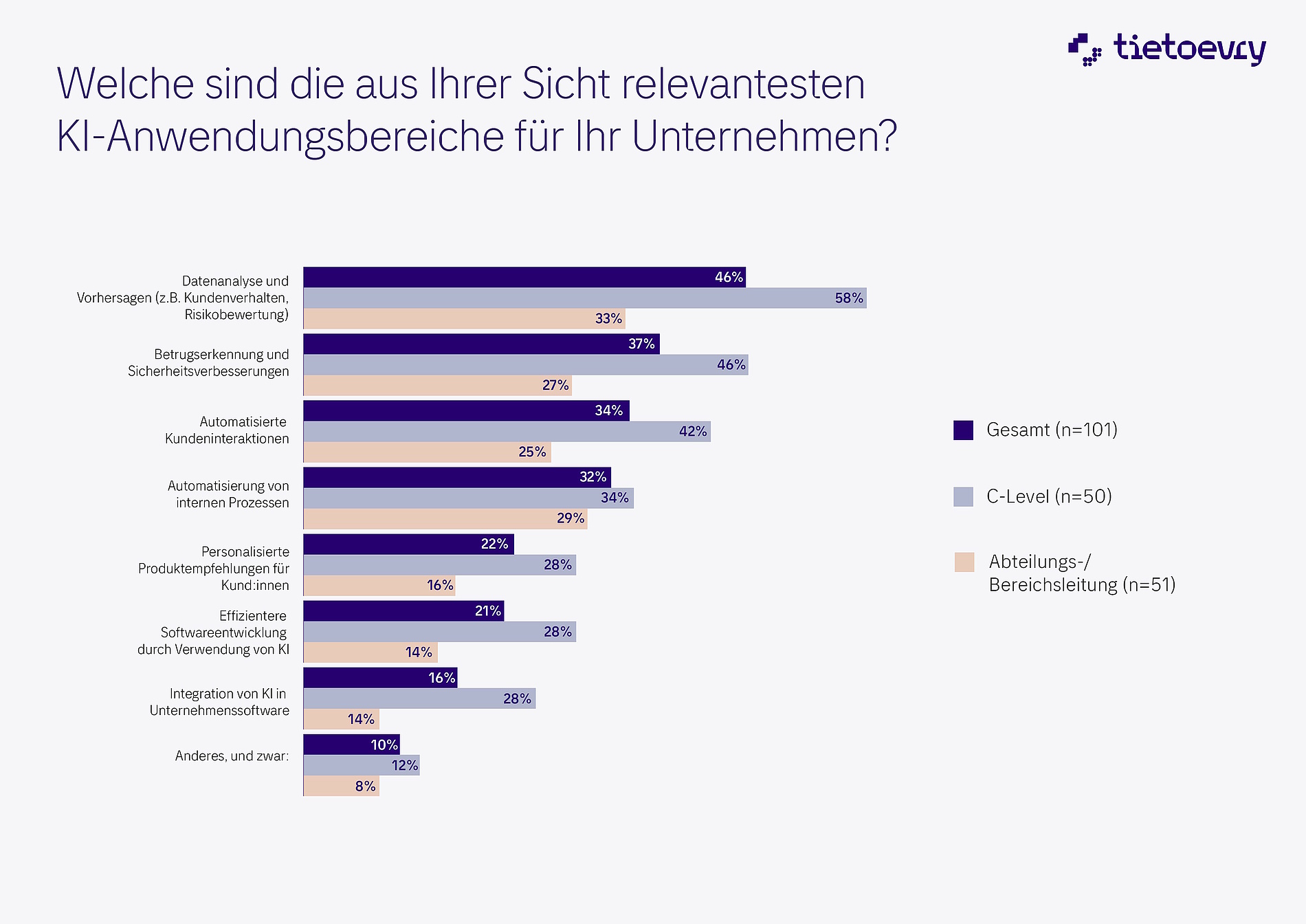

Unternehmen stehen aktuell vor der Herausforderung, gewinnbringende Anwendungsbereiche für künstliche Intelligenz zu identifizieren, die nicht nur ihre Effizienz steigern, sondern auch ihre Wettbewerbsposition stärken können. Bei der Frage nach den relevantesten KI- Anwendungsbereichen im eigenen Unternehmen herrscht bemerkenswerte Einigkeit:

- Datenanalyse und Prognosen (von 58 % der befragten C-Level-Führungskräfte als wichtigster KI-Anwendungsbereich genannt): KI ermöglicht die Analyse großer Datenmengen und präzise Vorhersagen (z.B. Kundenverhalten oder Risikobewertung), die strategische Entscheidungsprozesse unterstützen und die operative Effizienz steigern.

- Betrugserkennung und Sicherheitsverbesserung (46 %): KI-Systeme identifizieren betrügerische Aktivitäten und optimieren Sicherheitsmaßnahmen zum Schutz von Unternehmens- und Kundendaten.

- Automatisierte Kundeninteraktionen (42 %): KI-gestützte Systeme ermöglichen effiziente automatisierte Kundeninteraktionen, die das Kundenerlebnis verbessern und Kosten senken.

Diese Prioritäten werden insbesondere von Entscheidungsträger:innen auf C-Level-Ebene betont und versprechen, die Reaktionsfähigkeit auf Marktveränderungen sowie die Kundenzufriedenheit signifikant zu steigern.

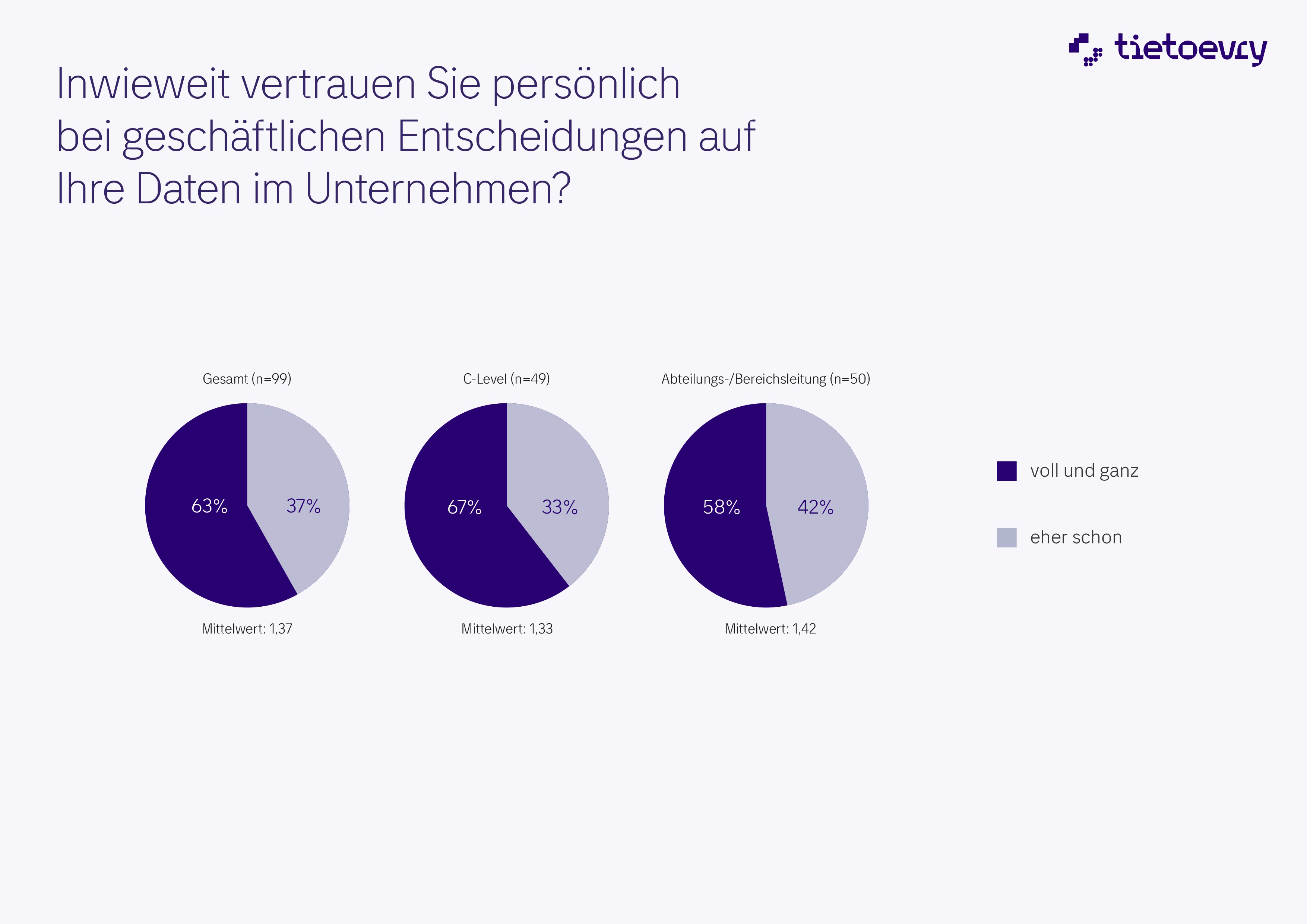

Datenkultur als Fundament des Erfolgs

Eine entscheidende Rolle wird dabei auch die intelligente Aufbereitung und Analyse von Daten spielen. Österreichs Finanz- und Versicherungssektor hat die Bedeutung einer robusten Datenkultur erkannt und geht von einer hohen Datenqualität sowie von einer solide verankerten Datenkultur im eigenen Unternehmen aus: Rund zwei Drittel (63 %) der befragten Entscheidungsträger:innen vertrauen ihren Unternehmensdaten vollumfänglich. „Das ist ein fruchtbarer Nährboden für zukunftsweisende und datengetriebene Innovationen”, sagt Robert Kaup und führt aus: „Eine verlässliche Datenbasis beschleunigt die Umsetzung vonDigitalisierungsprojekten und fördert Investitionen in die kontinuierliche Verbesserung der Datenqualität.“

Moderne Software als Wettbewerbsvorteil und Talentemagnet

In Bezug auf die Modernität der eingesetzten Unternehmenssoftware zeichnet die Studie ein klares Bild: Fast die Hälfte (45 %) der Befragten bewerten ihre Software als modern, weitere 23 % sogar als topaktuell. Spezialisierte Lösungen wie CRM-Systeme, Risikomanagement-Tools und automatisierte Abrechnungssysteme liegen im Trend. Kaup unterstreicht: „In einer Ära, in der technologische Agilität über Erfolg oder Misserfolg entscheidet, ist dies ein entscheidender Wettbewerbsvorteil.“ Moderne Software steigert nicht nur die Effizienz und Produktivität, sondern auch die Arbeitszufriedenheit, und fungiert als Magnet für junge Talente. „Die Ergebnisse unserer Studie sind sowohl Weckruf als auch Ermutigung“, resümiert Christoph Hammer-Dumont, Head of Finance, Telco and Service Industries bei Tietoevry Austria. „Sie zeigen, dass Österreichs Finanz- und Versicherungsinstitute über ein solides digitales Fundament verfügen. Jetzt gilt es, dieses Potenzial zu nutzen, um die KI-basierte Zukunft aktiv zu gestalten. Die Zeit für mutige Innovationen ist gekommen.“

Tietoevry wird bei einem Abendevent des FMVÖ (Finanz-Marketing Verband Österreich), bei „Die lange Nacht der Versicherungen“ am 24. Oktober 2024, eine Keynote zum Thema „Zukunft von CX und Customer Center in der Versicherungsbranche“ halten. Nähere Informationen sind hier zu finden.

Mehr Informationen unter tietoevry.com.